Cerca del fin de 2024, se espera la posibilidad de un "Santa Rally", una tendencia de los mercados a subir durante los últimos cinco días hábiles de diciembre y los dos primeros del nuevo año. Lo que se denomina el "Santa Rally" no es solo un mito de la temporada navideña, sino un fenómeno bien observado en los mercados financieros que atrae el interés de traders, inversionistas y analistas por igual.

¿Qué es el Santa Rally?

Se observó por primera vez por entusiastas del mercado bursátil en la década de 1970 y se convirtió en un punto de especulación del marcado anual. Históricamente, este período mostró un inusual impulso positivo en el mercado, con el S&P 500 a menudo registrando ganancias. Desde 1950, el S&P 500 sube cerca de un 77% durante el período del Santa Rally, con ganancias promedio entre 1.3% y 1.5% en esos siete días. En 2023, el S&P 500 registró una ganancia del 1.7% durante el Santa Rally, lo que confirma la continuidad del fenómeno.

El Santa Rally no se trata solo de alegría navideña. Es incitado por factores psicológicos, técnicos y fundamentales que generan condiciones de mercado favorables. Sentimientos positivos durante la temporada navideña, ajustes por parte de los inversionistas institucionales, consideraciones fiscales y menores volúmenes de trading contribuyen al repunte estacional.

Factores que lo impulsan

El sentimiento de los inversionistas está estrechamente ligado a la temporada navideña, cuando, por lo general, tienen razones para ser optimistas, en especial si los datos macroeconómicos son favorables. La economía estadounidense mostró resiliencia en 2024, como lo demuestra el crecimiento del PIB del 4.9% anual en el tercer trimestre, impulsado por un fuerte gasto del consumidor y un aumento en las exportaciones. Según el Bureau of Economic Analysis, el gasto del consumidor, responsable de casi el 70% de la economía estadounidense, creció un 3.6% en el tercer trimestre. Esta fortaleza económica prepara el escenario para un sentimiento positivo, que se traduce en ganancias de mercado.

Otro impulsor clave es la práctica de "embellecimiento de carteras" por parte de los inversionistas institucionales. Los gestores de carteras reequilibran sus portafolios para reflejar acciones con mejor desempeño al cierre del año. Este año, podría ser más pronunciado debido a la disparidad en los rendimientos sectoriales. Los gestores buscarán aumentar su exposición a tecnología, lo que podría contribuir a las ganancias durante el período del Santa Rally.

La recolección de pérdidas fiscales también juega un papel significativo. Los inversionistas en EE.UU. suelen vender acciones con bajo rendimiento para compensar ganancias de capital y luego reinvertir en otras oportunidades. Este año, la volatilidad en acciones de energía y pequeñas empresas llevaron a un considerable volumen de recolección de pérdidas fiscales. Las acciones de energía, por ejemplo, bajaron cerca de un 12% en lo que va de año, lo que llevó a muchos inversionistas a bloquear las pérdidas. Las actividades de reinversión posteriores probablemente impulsarán un repunte del mercado, en especial cuando los inversionistas se reposicionen para un comienzo fuerte en 2025.

El Santa Rally también se ve favorecido por los menores volúmenes de trading durante las vacaciones. Muchos traders institucionales están de viaje por vacaciones, y la participación en el mercado es menor. Los volúmenes más bajos pueden exagerar la acción del precio, por lo que incluso las compras modestas pueden significar ganancias considerables. Como la mayoría de las decisiones sobre tipos de interés de los bancos centrales para 2024 ya están incluidas, hay menos riesgo de sorpresas macroeconómicas importantes que podrían llevar a condiciones de trading más tranquilas y a una mayor probabilidad de un repunte estacional.

¿Qué elegir?

La Reserva Federal de los Estados Unidos insinuó la posibilidad de un recorte de tasas antes del segundo trimestre de 2025, lo que tiende a ser bueno para los índices y las acciones. El IPC de EE.UU. en octubre aumentó un 3.2% interanual desde el 3.7% en septiembre, lo que indica que la inflación está poco a poco bajo control. Esta estabilización en la política monetaria impulsó la confianza de los inversionistas, preparando el escenario para un posible repunte más adelante en el año. Mientras tanto, las valoraciones de las acciones se normalizaron después del pico de la pandemia, con el ratio P/E proyectado del S&P 500 en alrededor de 18.5, un poco por encima del promedio histórico, pero dentro de un rango que dejaría espacio para un mayor crecimiento sin preocupaciones serias sobre la sobrevaloración.

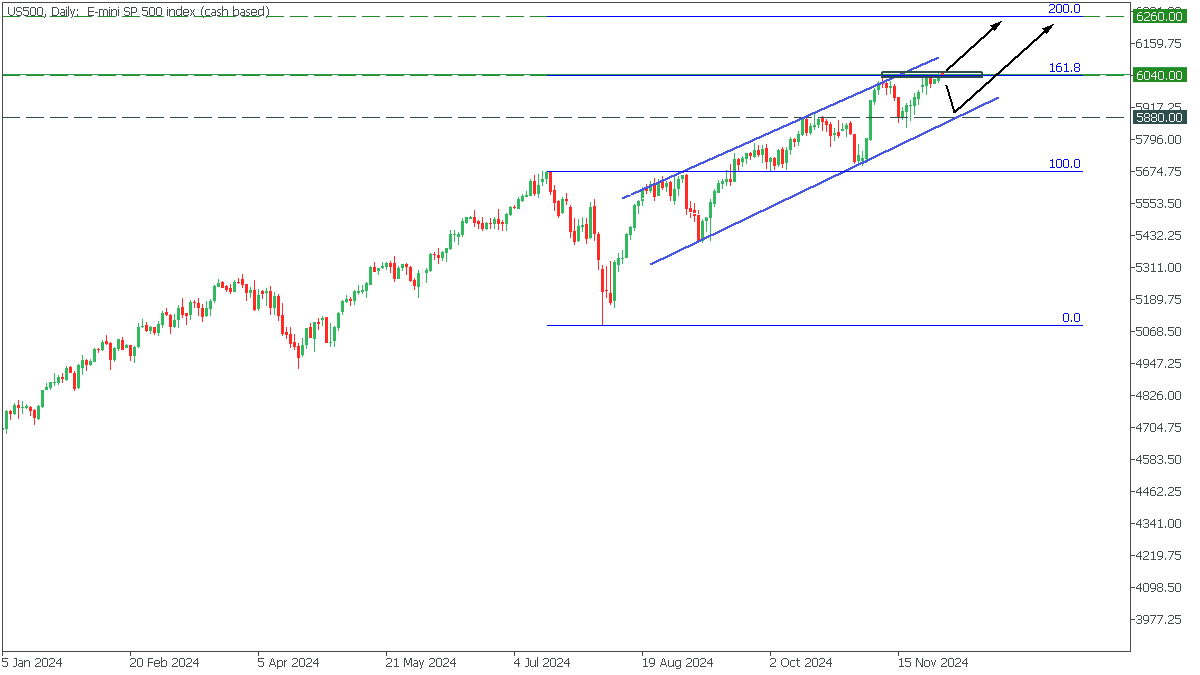

El USD500, en una tendencia alcista a largo plazo, formó un patrón de canal ascendente. El precio actualizó su ATH y se consolida en 161.8 Fibonacci. Es posible una pequeña corrección antes de un mayor crecimiento.

-

Es posible considerar comprar US500 en una ruptura por encima de 6040 con un objetivo de 6260.

Apple, valorada en más de 3.7 billones de dólares a diciembre de 2024, tuvo un año increíble impulsado por la demanda de su última línea de iPhone 16 y el crecimiento en su segmento de servicios, incluidos Apple Music, iCloud y Apple TV+. El segmento de servicios generó 87 mil millones de dólares en ingresos solo en los últimos 12 meses, lo que representa una parte sustancial de la rentabilidad de la empresa. De hecho, las iniciativas estratégicas establecidas por la compañía en India fueron un importante motor de crecimiento, mientras que las ventas en la región aumentaron un 38% en 2024. Además de esto, su incursión en productos de realidad aumentada, en especial el Apple Vision Pro, convirtió a la compañía en un líder en el espacio de AR, con fuertes números de pedidos anticipados que generan optimismo entre los inversionistas.

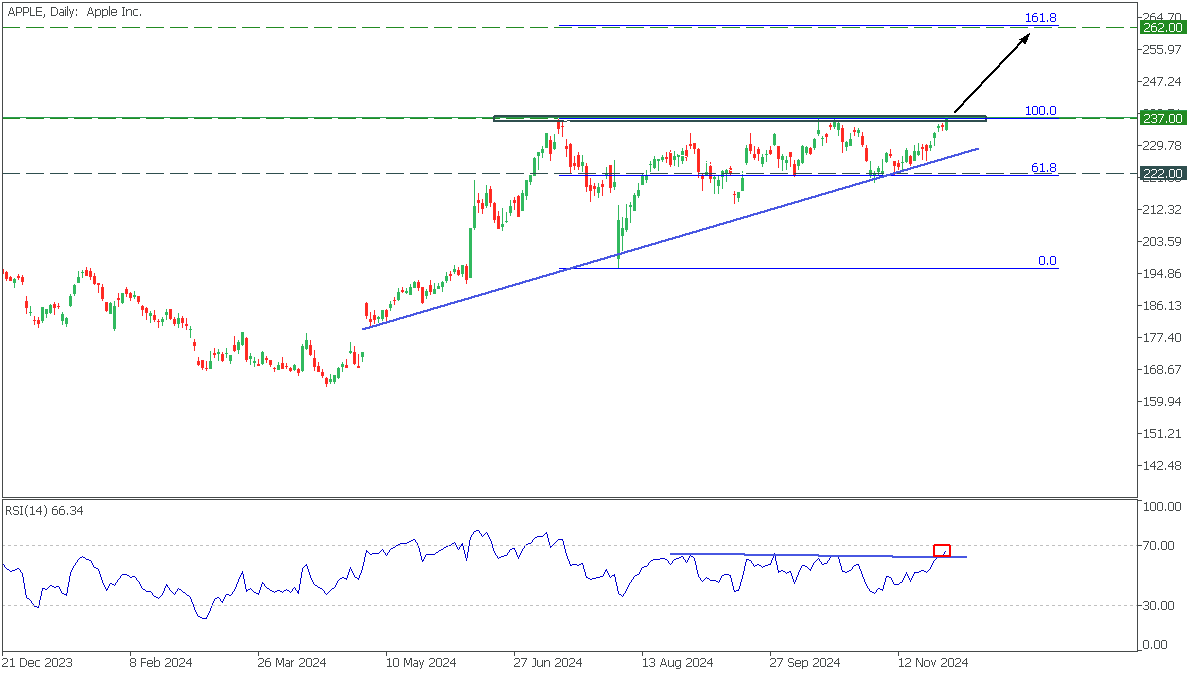

#APPLE formó un patrón de triángulo ascendente. El precio alcanzó el límite superior, y la divergencia al alza se rompió en el RSI, lo que permite un crecimiento.

-

Se puede considerar comprar #APPLE en consolidación por encima de 237 con un objetivo de 262.

En 2024, Google reportó 328 mil millones de dólares en ingresos, un 14% más que el año anterior, gracias al sólido desempeño en Google Cloud y su negocio principal de publicidad. Los ingresos de Google Cloud crecieron un 25% debido a la mayor adopción de soluciones en la nube por parte de las empresas y se volvieron rentables por primera vez este año, marcando un hito clave para la compañía. En lo que respecta a la IA generativa, en especial con el éxito de su proyecto Bard AI y las integraciones de IA en Google Workspace, Alphabet logró mantenerse por delante de competidores como Microsoft y OpenAI.

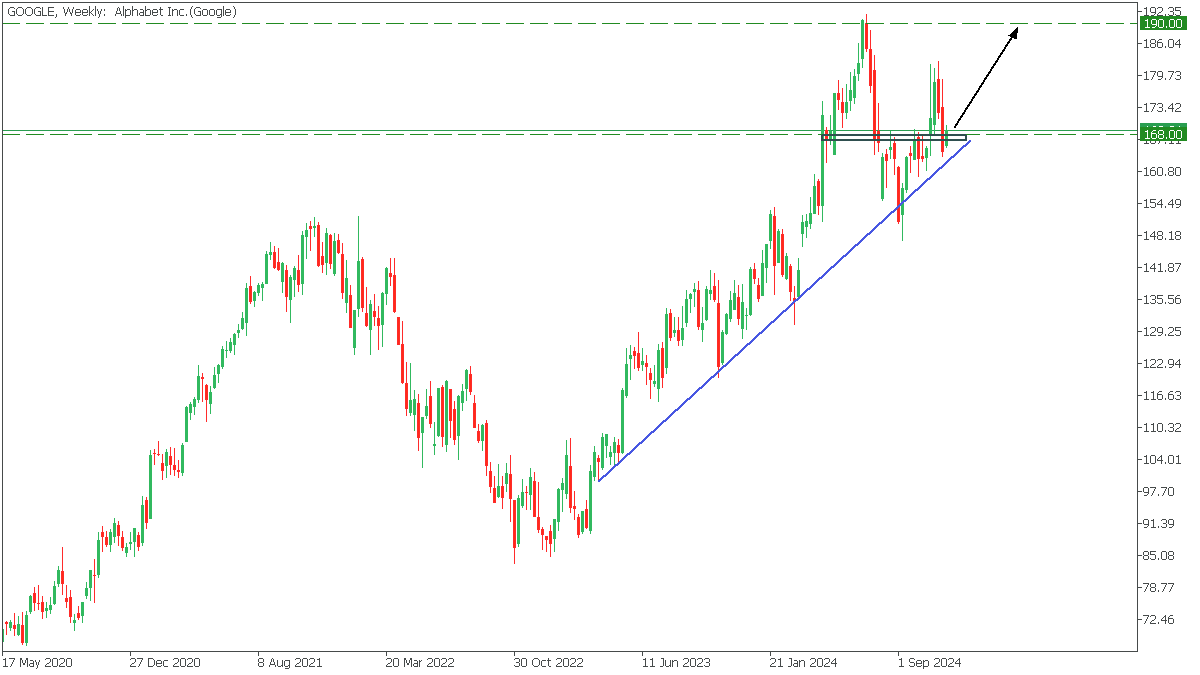

#GOOGLE cayó a la línea de tendencia después de actualizar el máximo histórico y rebotó, lo que hace posible un pequeño aumento.

-

Se puede considerar comprar #GOOGLE en consolidación por encima de 168 con un objetivo de hasta 190.

Conclusión

El Santa Rally 2024 está bien posicionado para terminar un año marcado por señales económicas mixtas. Si bien las altas tasas de interés equilibraron el crecimiento resiliente, los mercados a veces tuvieron problemas en un contexto de presiones inflacionarias y tensiones geopolíticas. Sin embargo, los elementos centrales para un repunte de fin de año siguen vigentes en gran medida.

Para los inversionistas, equilibrar el riesgo y la recompensa será la clave del éxito en este período. Si bien la historia puede favorecer el repunte, no se puede exagerar la importancia de la diversificación y el cuidado. La temporada navideña puede traer alegría a las carteras, pero garantizar la exposición a sectores estables y conocer los riesgos potenciales será crucial para navegar el mercado en 2025.