Cada persona debe encontrar un enfoque que se ajuste a sus habilidades, tolerancia al riesgo, objetivos financieros y nivel de experiencia. Como en cualquier otra actividad financiera, el aprendizaje continuo, la capacidad de adaptación y la ejecución disciplinada son elementos clave para el éxito en el desafiante mundo del trading.

Glosario

Tendencia

Un movimiento de precio sostenido en una dirección. En una tendencia alcista, el precio sube, formando máximos y mínimos más altos. En una tendencia bajista, baja, formando máximos más bajos y mínimos más bajos.

Reversión a la media

La idea de que, cuando los precios se alejan demasiado de su promedio, suelen volver a él. Los traders usan este concepto cuando operan en contra de la tendencia.

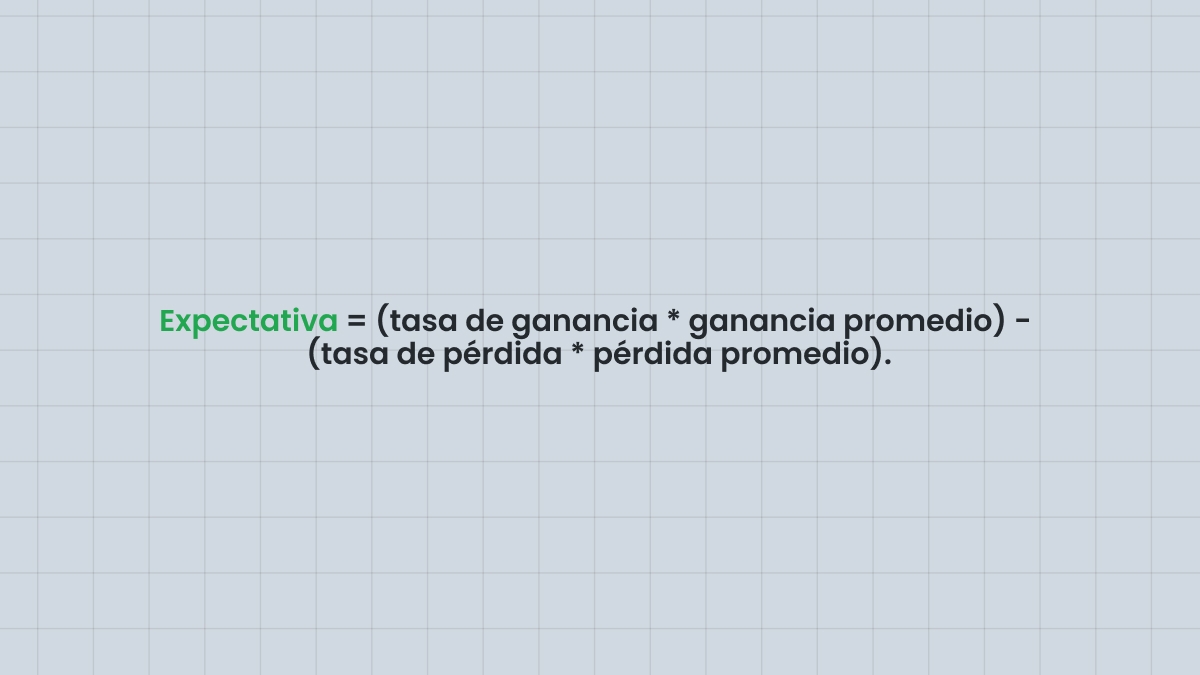

Expectativa

Una medida de si una estrategia genera ganancias a lo largo del tiempo. Combina la tasa de ganancias y el tamaño promedio de las ganancias y pérdidas en un solo número que muestra la ganancia o pérdida esperada por operación.

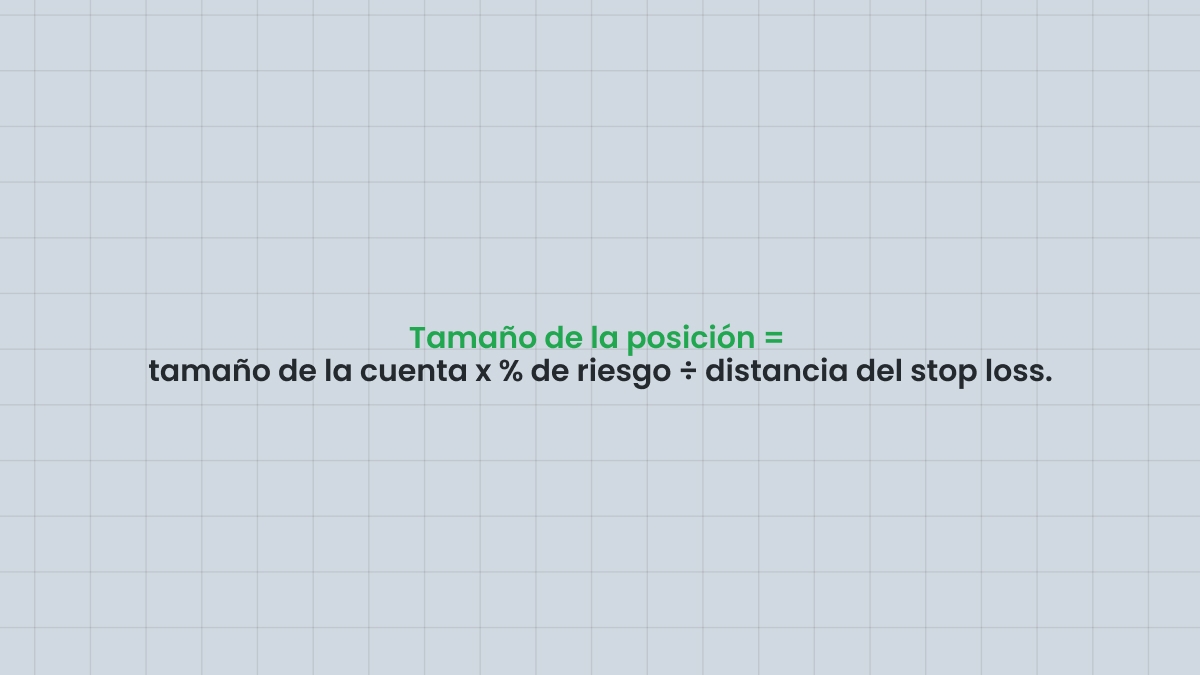

Tamaño de la posición

El proceso de decidir qué tamaño debe tener cada operación. Generalmente se basa en el tamaño de la cuenta, el porcentaje de riesgo y la distancia del stop loss, asegurando que ninguna operación por sí sola pueda acabar con tu capital.

Deslizamiento

Cuando tu operación se ejecuta a un precio diferente al esperado, a menudo porque el mercado se movió con rapidez o la liquidez era escasa. Puede hacer que las pérdidas sean mayores o que las ganancias sean menores.

Preguntas frecuentes

¿Qué es la regla del 2% en el trading?

La regla del 2% se refiere a una estrategia de gestión de riesgos que sugiere no arriesgar más del 2% del capital de trading en una sola operación. Siguiendo esta regla, se pueden limitar las pérdidas potenciales y proteger el dinero. Por ejemplo, si una persona tiene un capital de $10,000, no debería arriesgar más de $200 (el 2% de $10,000) en una sola operación. Seguir la regla del 2% ayuda a mantener la coherencia en la gestión de riesgos y evita la exposición excesiva a pérdidas potenciales.

¿Qué es la regla del 1% en el trading?

La regla del 1% sugiere no arriesgar más del 1% del capital de trading en una sola operación. Es similar a la regla del 2%, pero proporciona una gestión de riesgos aún más conservadora.

¿Qué es un trailing stop loss?

Un trailing stop loss en trading es una orden que se ajusta de manera dinámica al movimiento del precio. A medida que la operación se vuelve más rentable, el stop loss se ajusta automáticamente, protegiendo las ganancias y permitiendo, al mismo tiempo, potenciales movimientos al alza.

¿Las órdenes stop loss pueden garantizar que no haya pérdidas?

Las órdenes stop loss no pueden garantizar que no haya pérdidas, pero son una herramienta de gestión de riesgos diseñada para limitar las pérdidas a un nivel predeterminado. Las condiciones del mercado, el deslizamiento y las brechas pueden afectar a la eficacia de las órdenes stop loss.

¿Cuáles son los principales tipos de stop?

Orden stop: Se convierte en una orden de mercado una vez que se alcanza su precio stop. Sin embargo, saldrás con certeza, aunque no siempre en el nivel exacto que estableciste.

Orden stop limit: Se convierte en una orden limitada al precio que elijas. Solo saldrás si el mercado se mantiene dentro de tu límite. El riesgo es que es posible que no se ejecute la orden si el precio se mueve demasiado rápido más allá de ella.

Trailing stop: Sigue automáticamente el precio a medida que se mueve a tu favor, asegurando ganancias mientras le permite a la operación más espacio para crecer.

Stops basados en ATR: Utiliza la volatilidad (como 2× el ATR) para establecer la distancia.

Stops basados en la estructura: Se colocan más allá de los máximos o mínimos recientes del movimiento.

¿Dónde se colocan los stops?

Depende de tu enfoque. En una tendencia alcista, se podría colocar un stop justo debajo del último mínimo oscilante. Si la volatilidad es alta, un stop basado en ATR le da a la operación más margen de maniobra. Un trader a corto plazo podría usar un stop más ajustado, justo más allá del soporte o resistencia más cercano. El objetivo es establecerlo en un nivel de precio lógico, no a una distancia aleatoria.

¿Qué son la brecha y el riesgo de deslizamiento?

Una brecha ocurre cuando el mercado salta sobre los precios, frecuentemente después de un fin de semana o una noticia importante. Si tenías una orden stop en la brecha, se ejecutará al siguiente precio disponible, que podría ser mucho peor. El deslizamiento es similar, pero ocurre durante movimientos rápidos del mercado cuando tu orden no se puede ejecutar al precio exacto del stop. Ambos son riesgos normales en el trading. Cerrar tu posición antes del final de la sesión o mantener tamaños de posición pequeños ayuda a mitigar las pérdidas.

¿Cuándo deberías ajustar un stop?

Si el mercado se mueve a tu favor, puedes ajustar tu stop a punto de equilibrio para que sepas que no perderás dinero con la operación si falla. Si sube aún más, puedes usar un trailing stop para seguir el precio mientras se mueve, asegurando las ganancias actuales. Por otro lado, no deberías mover tu stop más lejos solo para evitar que se alcance si el precio va en la dirección equivocada. Esta falta de disciplina solo aumenta tu riesgo y puede provocar grandes pérdidas.